Há muitos investidores excepcionais no mercado financeiro internacional, mas a pessoa que mais se destaca sendo a principal referência é o Warren Buffett. Portanto, é possível aprender muito com ele, que é considerado um dos maiores investidores de toda a história mundial.

Warren Buffett é conhecido por ser um mega investidor e filantropo americano.

Aos 88 anos, ocupa atualmente a 3ª posição entre os mais ricos do mundo. Além disso, é o principal acionista e presidente da Berkshire Hathaway.

Então, vamos entender um pouco mais sobre a sua história e como são realizados os seus investimentos. Além disso, vamos aprender várias de suas dicas.

Dessa forma, neste artigo você acessará vários temas, como:

- Quem é Warren Buffett?

- 5 conselhos do mega investidor

- Como Warren Buffett investe?

- 10 curiosidades sobre o Buffett

Assim, vamos conhecer tudo sobre o Warren Buffett.

Qualquer dúvida deixe um comentário no final da página.

Boa leitura!

Quem É Warren Buffett?

Também conhecido como “O oráculo de Omaha”, Warren Buffett é um dos maiores investidores e filantropos de toda a história.

Atualmente, é o presidente da Berkshire Hathaway, uma holding que detém participação em mais de 70 empresas no mundo.

Aos 88 anos, Buffett investe em várias empresas muito conhecidas por você. Hoje, por exemplo, ele é o maior acionista individual da companhia Coca Cola.

Em 1930, Buffett nasceu em Omaha, onde viveu sua infância antes de se mudar para Washington. Filho de um corretor da bolsa de valores e congressista dos Estados Unidos, Warren Buffett começou a investir aos 11 anos.

Desde criança, ele se interessou por fazer dinheiro. Assim, aos 6 anos já vendia vários produtos.

Com o tempo, Buffett possuía tanto dinheiro que conseguia adquirir o controle das empresas que investia. Assim, podia nomear os administradores para fazer a companhia crescer e lucrar cada vez mais.

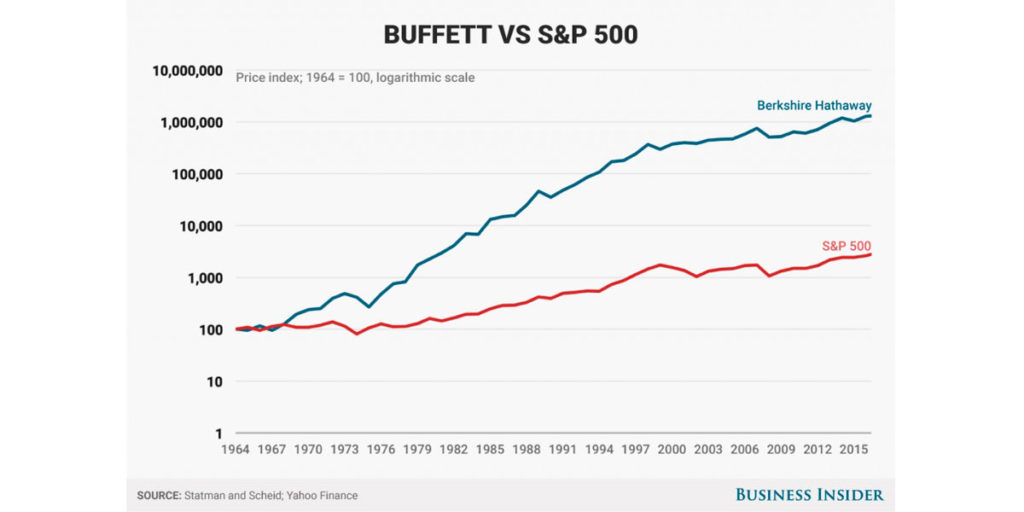

Vale lembrar, que a sua média anual é de aproximadamente 20,5% ao ano: este valor é incrível considerando sua consistência por tanto tempo.

Dessa forma, alguns o consideram o maior investidor da história.

Warren Buffett investiu na Berkshire Hathaway, que hoje é presidente e maior acionista, no ano de 1965. Na época, a empresa do ramo têxtil não era um negócio lucrativo.

Dessa forma, Buffett a reestruturou, tornando-a lucrativa e utilizou todo o lucro da empresa para comprar ações de outras empresas. Assim, ele conseguia ter lucros em várias frentes.

Hoje, a Berkshire Hathaway, que é uma holding, vale aproximadamente 537 bilhões de dólares.

Além disso, possui mais de 50 empresas de diversas áreas: desde serviços de voo até vestuário. Cerca de 60% dos seus investimentos estão em companhias de capital fechado.

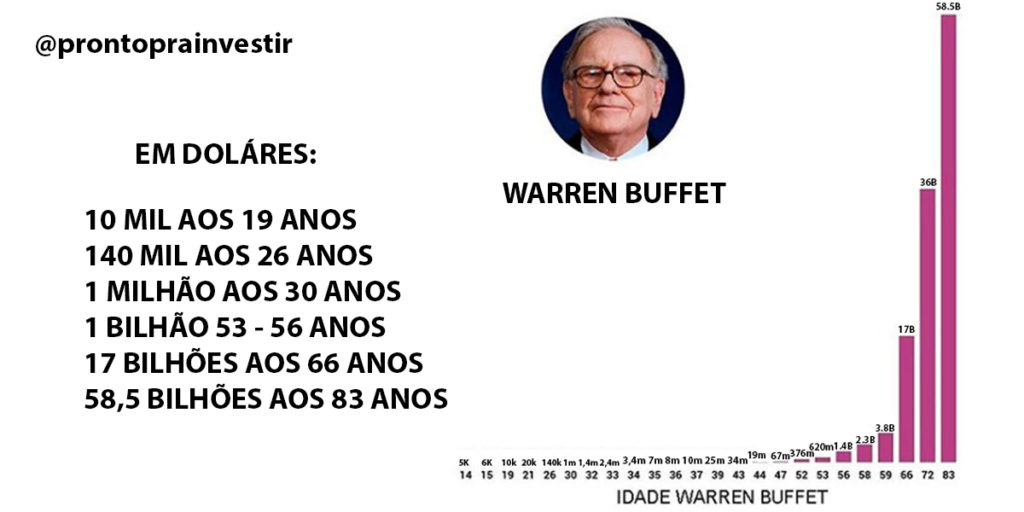

Como foi a evolução de seu patrimônio (em dólares):

Vale lembrar, que considerando a inflação, os valores que ele detinha quando era jovem valiam muito mais do que vale atualmente. Assim, ter 1 milhão de dólares em 1960, significava ser muito rico.

Segundo a Dollar Times, 1 milhão de dólares em 1960 valia o equivalente a 8,5 milhões de dólares hoje. Atualmente, sua fortuna é avaliada em mais de 86 bilhões de dólares.

5 Conselhos do Warren Buffett aos Investidores

Warren Buffett tem diversas frases inspiradoras para todos os investidores do mundo. Com sua vasta experiência, ele dá grandes ensinamentos sobre como investir e como levar a vida.

Assim, reuni 5 grandes conselhos que podem te ajudar a ser um investidor melhor:

1º: Existem 2 regras para investir

“A primeira regra é nunca perder dinheiro. A segunda regra, é nunca se esquecer da 1ª”.

É muito importante priorizar a segurança nos investimentos, de forma com que você consiga sempre bons retornos com baixos riscos.

O retorno de Buffett é fantástico não por ter sido tão alto, mas pelo fato de ter sido muito constante.

Além disso, precisamos lembrar que ele teve a média de 20% ao ano passando por diversas crises financeiras mundiais e até guerras.

Não perder dinheiro em anos ruins foi muito mais importante do que ganhar muito dinheiro em anos bons para a economia.

2º: O tempo é importante

“Alguém está sentado na sombra hoje, porque alguém plantou uma árvore há muito tempo”.

O longo prazo é essencial para ter bons resultados. Assim, poderemos contar com o trabalho dos juros compostos sobre o montante investido.

Há uma frase muito impactante do Buffett em que ele afirma que mesmo engravidando 9 mulheres, não é possível ter um filho em 1 mês.

Assim, podemos entender que algumas coisas, independente do que possamos fazer, levam tempo. Entre essas coisas está o retorno dos investimentos.

3º: Cuidado com sua reputação

“São necessários 20 anos para construir uma reputação e apenas cinco minutos para destruí-la”.

Segundo o livro A Bola de Neve, que conta a sua biografia, Warren Buffett sempre se importou com a sua reputação.

Isso fez com que ele tomasse boas decisões ao longo de sua vida. E hoje, ele é visto como uma ótima pessoa, tendo se envolvido pouco (ou nada) em polêmicas.

Ele tem uma frase que diz que o seu sucesso pode ser medido pela porcentagem de amor que você recebe das pessoas que você se importa de ser amado.

4º: Você não precisa ser um gênio

“Você só precisa fazer algumas poucas coisas certas na vida – desde que não faça muitas erradas”.

Ao investir, Buffett diz que são poucos os acertos necessários para se ter ótimos resultados. Desde que o investidor tome cuidado e não erre muito.

Sua história fez parecer simples ter resultados estrondosos no mundo do empreendedorismo e dos investimentos.

Porém, temos que lembrar que o Buffett é e sempre foi um cara muito dedicado e que se propôs a aprender o máximo possível.

Assim como o seu sócio Charles Munger, que defende que nunca conheceu um homem inteligente de verdade que não lia o tempo todo.

5º: Não é possível prever o futuro

“Não importa quão sereno o dia de hoje pode ser, o amanhã é sempre incerto. Não deixe essa realidade assustar você”.

Muitos gurus no mercado tentam prever o que irá acontecer com as ações no futuro. Mas, o fato, é que o amanhã é sempre incerto.

Então, não tente adivinhar o que acontecerá no futuro. Apesar de ser contraintuitivo, investir é mais olhar para o retrovisor do que para o parabrisa.

O passado de uma empresa é muito importante para conseguirmos imaginar o futuro que ela terá no mercado.

Como Warren Buffett Investe?

O “Oráculo de Omaha” é conhecido por ser um dos criadores do Value Investing. Este investimento, foi criado por seu mentor Benjamin Graham, mas foi Buffett que o disseminou ao mundo.

Assim, o “Investimento em Valor” se baseia em comprar ações de empresas cujo preço está abaixo do valor intrínseco da mesma.

Para você entender melhor, quando Warren Buffett começou a investir no Mercado Financeiro haviam muitas pechinchas. Assim, era possível encontrar empresas sendo vendidas por um valor menor do que seu patrimônio líquido.

Isso, significa que se a empresa chegasse à falência, os seus ativos valeriam mais do que ela estava sendo negociada. Era uma operação com riscos mínimos.

Dessa forma, Warren Buffett investia em empresas que eram chamadas de “guimbas de charuto”. Assim, ele e seus seguidores investiam em empresas que estavam mal das pernas, mas que valiam mais do que estavam sendo precificadas no mercado.

A própria Berkshire Hathaway, era uma empresa que dava prejuízos. Buffett precisou reestruturar totalmente a administração da empresa para que ela pudesse se tornar lucrativa.

Com o tempo, principalmente após conhecer e se identificar muito com Charlie Munger, seu sócio, Buffett mudou um pouco seus investimentos. Assim, Munger o mostrou que haviam bens intangíveis como a marca das empresas, que poderiam fazer com que elas valessem muito mais no futuro.

A partir da sociedade com Munger, e com a dificuldade de encontrar “guimbas de charuto”, Warren começou a investir em várias outras empresas.

Resumindo o Value Investing

Em resumo, o Value Investing pode ser melhor entendido através de uma frase do próprio Warren: “O preço é o que você paga, o valor é o que você leva: falando de ações ou de meias, eu gosto de comprar mercadoria de qualidade quando está barato”.

O Value Investing, se baseia em oscilações do mercado que podem levar o preço das ações a um patamar muito baixo. Assim, você consegue investir em uma empresa pagando menos do que realmente ela vale.

Essa filosofia, pode ser utilizada tanto na compra de Ações quanto de Fundos Imobiliários.

Além disso, Warren Buffett sempre teve uma visão de longo prazo. Desse jeito, ele mesmo recomenda que os seus investimentos deve ser como um casamento católico: para toda a vida.

Então, ao realizar os seus investimentos, tenha foco no longo prazo. Assim, poderá colher muito mais frutos com o tempo e terá os juros ao seu lado.

Essa, é uma diferença entre Rico vs Pobre. As pessoas pobres são imediatistas e não conseguem abdicar de um dinheiro no presente para ter um montante maior no futuro.

Assim, na própria imagem sobre o patrimônio do Buffett, vemos o quanto o tempo é importante. Mais da metade do seu dinheiro foi conquistada após os 72 anos.

Além dessa curiosidade, selecionei várias outras.

10 Curiosidades Sobre Warren Buffett (O Oráculo de Omaha)

Vamos agora, conhecer algumas curiosidades sobre o Warren e seus investimentos.

1ª: Amizade com Bill Gates

Muito amigo de Bill Gates atualmente, Warren o conheceu em 1991. Assim, Buffett tinha 61 anos e Gates tinha 36 quando se conheceram.

O encontro dos dois foi muito importante para a filantropia mundial, já que Gates incentivou o Buffett a fazer mais caridade.

Hoje, Buffett já se comprometeu em doar 99% de todo o seu patrimõnio, além de continuar incentivando que outros bilionários façam o mesmo.

Em sua biografia, Warren Buffett afirma que teve muita sorte ao nascer homem em um país tão propenso aos negócios como os Estados Unidos.

Portanto, hoje ele tenta não contribuir tanto para a desigualdade social, já que poderia acumular todo este patrimônio em nome de sua família.

2ª: Valorização da Berkshire

As ações da Berkshire em 1965, aproximadamente, valiam 13 dólares. Hoje, a mesma ação vale mais de 313 mil dólares.

Para cada 12 dólares investidos na época, você teria essa quantia. Surreal, né?

Ainda assim, existem hoje várias pirâmides financeiras que oferecem retornos inacreditáveis e continuam angariando recursos de investidores.

A falta de educação financeira em nosso país é muito grave.

Mesmo que o maior investidor da história tenha um retorno de “apenas” 20% ao ano, muitas pessoas chegam a acreditar que conseguirão ganhar isso por dia.

3ª: Coca Cola

Buffett, que é o maior acionista individual da Coca Cola (mais uma curiosidade), afirma que toma 5 latas de Coca por dia.

Tanto no documentário sobre a sua vida, quanto em sua biografia, Buffett demonstra que alimentar-se bem não está entre os seus objetivos.

Desde mais novo ele tem uma alimentação totalmente desregulada e não dá a mínima para opções mais saudáveis na hora de se alimentar.

4ª: Diversificação

Apesar de ser presidente de uma empresa que detém mais de 50 empresas em seu portfólio, o investidor não é a favor da diversificação. Segundo ele, “a diversificação é uma proteção contra a ignorância”.

Para mim, isso soa meio incoerente, já que ele está muito bem diversificado em seus investimentos.

Porém, entendo esse conselho como uma dica para que não façamos uma diversificação sem sentido, apenas por acreditar que iremos diminuir os nossos riscos.

Ainda que iremos investir de maneira diversificada, temos que escolher muito bem todas as empresas que iremos adicionar à nossa carteira de investimentos.

5ª: Apostas

Ainda no livro A Bola de Neve, a autora afirma que o investidor realizava várias apostas com seus familiares para mantê-los em forma.

Assim, sua filha chegou a gastar mais de 47 mil dólares em um mês após ganhar uma aposta para a perda de peso.

A característica de ser competitivo está presente em todos os Homens Mais Ricos do Mundo. Apesar de ter um tom de brincadeira, suas apostas sempre foram levadas a sério por todos os seus familiares.

6ª: Reinvestimento contínuo

A Berkshire Hathaway nunca distribuiu lucros com os acionistas. A empresa reinveste os lucros tanto nas ações que já possui, como em novas empresas.

Além disso, ela mantém um caixa muito alto em títulos públicos dos EUA, para ter dinheiro disponível para realizar novos negócios.

Este dinheiro “parado” em títulos públicos gera um Custo de Oportunidade altíssimo para a empresa, já que as taxas de juros nos EUA são bem baixas.

Talvez, este seja um dos motivos que impedem que o Buffett bata o S&P500 há alguns anos. Há também a hipótese dos mercados eficientes, defendida por educadores como o Canal do Holder.

7ª: Amazon

Recentemente, a Berkshire comprou ações dessa gigante da tecnologia. Segundo Buffett, que não entende de tecnologia, essa decisão foi tomada por alguns de seus gerentes.

Assim, podemos perceber que a empresa está bem preparada para a sua sucessão, que ainda não tem data definida.

Além disso, é importante entendermos que mesmo que ele seja o CEO do negócio, existem várias pessoas abaixo que o ajudam a tomar suas decisões.

Buffett, apesar de ser lembrado somente como investidor, é um ótimo gestor, já que sua empresa possui centenas de milhares de funcionários e não depende 100% dele.

8ª: Família

Buffet possui 3 filhos, que teve junto à sua primeira mulher, Susie. Eles viveram separados de 1977 até 2004, quando ela faleceu.

Hoje, Warren é casado com Astrid. Ele viveu com ela quando ainda era casado com Susie, que apoiava o relacionamento.

Este é um ponto muito conturbado de sua história e que nem em sua biografia fica tão explícito toda a conjuntura dos fatos, já que ele morava com a Astrid e era casado com Susie.

9ª: Desdobramento das ações

A Berkshire Hathaway possui ações que nunca foram desdobradas. Assim, a classe A das ações valem mais de 300 mil dólares, como falei anteriormente.

O objetivo de Buffett com o não desdobramento é evitar que os investidores fiquem especulando com os papéis da empresa.

Então, foi criada uma classe B das ações, que hoje é negociada em mais ou menos 200 dólares., o que já facilita que novos investidores se associem à empresa.

10ª: Retorno fantástico

Do momento em que virou presidente da Berkshire, até hoje, Warren Buffett entregou uma média de 20,5% ao ano para os seus acionistas. Para você ter uma ideia, o S&P 500, índice que mede o retorno médio das empresas americanas, teve no mesmo período um retorno de 9,7% ao ano.

Mais que o dobro por ano! Considerando os juros compostos, a diferença é gritante.

Investindo 100 reais na Berkshire, você teria mais de 2 milhões de reais. Investindo 100 reais na média das 500 maiores empresas dos EUA, você não teria nem 15 mil dólares (e olha que este retorno foi ótimo).

Conclusão

Neste artigo, você pôde conhecer muito mais sobre o mega investidor Warren Buffet. Além disso, conheceu quais são os seus principais conselhos aos investidores.

O também chamado “Oráculo de Omaha”, teve um retorno surpreendente em suas décadas como investidor. Então, não é um exagero afirmar que ele é o maior investidor da história.

Como se interessou por este artigo, deve gostar também de:

Siga-nos no Instagram para receber conteúdo sobre finanças diariamente.

QUERO SABER DE VOCÊ!

O que você acha sobre o Warren Buffett? Alguma curiosidade sobre ele lhe chamou atenção?

Comenta aqui embaixo!